今天看到有个群内在讨论COS计划关闭以后,会有什么影响,刚好前几天找了亚马逊相关截图,相关最新规则,写了这篇文章:

于是就从我的角度,找到了一些我认为对的信息,分享到群内。

发现我自己有一个爱好,遇到了任何问题,都喜欢通过搜索信息,找到信息源,去验证相关结论,规则,找出来的相关信息的过程,并且能验证一些观点,是一件很开心的事情。所以今晚的搜索,主要来解决一个问题,亚马逊欧洲站都代扣代缴了,还会有哪些税务风险,这个问题。

为了解决这个问题,可以从哪些维度来分析?

第一,我们要了解下,目前欧洲税务税法实际的一些要求、规则(通过各国税局的网站)

第二,我们要清楚的了解跨境电商平台,比如亚马逊的规则,卖家需要怎么做?

第三,如果在现有游戏规则情况下,不注册税号,会有什么风险。

那么我们基于大框架,来了解下这些税法的历史。

从2016年开始接触亚马逊,跨境电商行业,在我刚注册这个公众号的时候那个时候,还没有什么税务的问题,那个时候普遍,无论做哪个市场,大家的意识都没有那么强。

对于电商的产品包装,常见的就贴了一个FNSKU标签的黄色飞机盒子、塑料袋,也是能够发到亚马逊仓库的,至少我自己最早期上传到亚马逊的产品,包装都是没啥信息的,现在根据欧洲的法则:已经要求要有制造商信息、欧盟代表人信息、警示标准、CE证书、EPR标志、能够追溯的编码等。

现在想想,当年行业初期,确实不够规范,卖得像“三无产品”。产品上的各方面信息都有了,作为消费者,在购买的时候,也确实会觉得这个产品更靠谱、更有保障,从而复购率更高。从这个角度来说,我个人觉得,法规越来越严格,门槛越来越高,对于愿意在这个行业深耕,愿意去想办法符合合规要求,对于这群人来说,机会越来越多。对于怕麻烦,连一个好看一点的产品包装,能用户友好的产品使用说明书都不愿意做,那怎么样发展呢?

那么再回到税务政策的问题,特意在亚马逊的相关链接上找到了,各个国家税法生效的时间。

| 类别 | 法规 | 生效国家 | 生效时间 | 法规要求 |

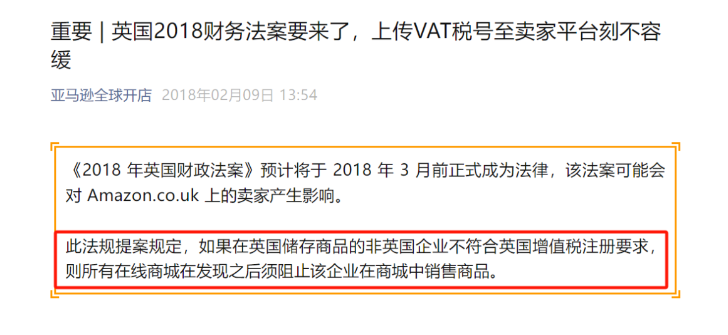

| VAT增值税法规 | 英国财政法案 | 英国 | 2018年3月15日 | 1. 注册有效增值税号 2. 定期申报和缴纳税费 |

| 德国增值税法案 | 德国 | 2019年3月1日 | ||

| 2020年度税法修订案 | 德国 | 2021年7月1日 | ||

| 法国反欺诈法规 | 法国 | 2020年1月31日 | ||

| 2020年奥地利税务修正法 | 奥地利 | 2021年1月1日 | ||

| 比利时增值税法规 | 比利时 | 2024年1月1日 | ||

| 行政合作指令第7修正案(DAC-7) | 欧盟各国 | 2023年:当年注册的卖家 2024年:所有卖家 | 要求销售便利的网上商城收集、验证卖家的信息和财务数据并将其报告给主管当局 |

以上信息的来源网站:

使用AI快速找到政府的相关网站来源:

- 英国 (HM Revenue and Customs – HMRC)

- 官方网站: https://www.gov.uk/government/organisations/hm-revenue-customs

- 德国 (Bundesministerium der Finanzen – Ministry of Finance)

- 官方网站: https://www.bundesfinanzministerium.de/

- 法国 (Administration des contributions – Tax Administration)

- 官方网站: https://www.publications.gcf.finances.gouv.fr/

- 奥地利 (Finanzministerium – Ministry of Finance)

- 官方网站: https://www.bmf.gv.at/

- 比利时 (Ministerie van Financiën – Ministry of Finance)

- 官方网站: https://www.minfin.fgov.be/

- 欧盟 (European Commission – Taxation and Customs Union)

- 官方网站: https://ec.europa.eu/info/business/import-export-and-customs/taxation_en

再通过法案的关键词,找到相关法案的时间,以及亚马逊平台的相关要求:

- 官方网站: https://ec.europa.eu/info/business/import-export-and-customs/taxation_en

1.英国财政法案 UK ( Finance Act 2018)

参考文章:重要 | 英国2018财务法案要来了,上传VAT税号至卖家平台刻不容缓

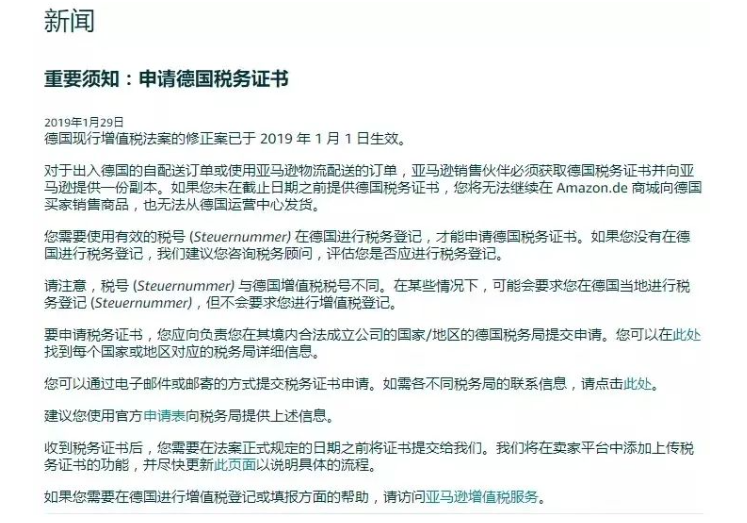

2.德国增值税法案 2019年1月1日

参考链接:必看 | 德国增值税法案最新细则官方解读!

3.德国 2020年度税法修订案 2021年7月1日

4. 法国反欺诈法规 2020年1月31日

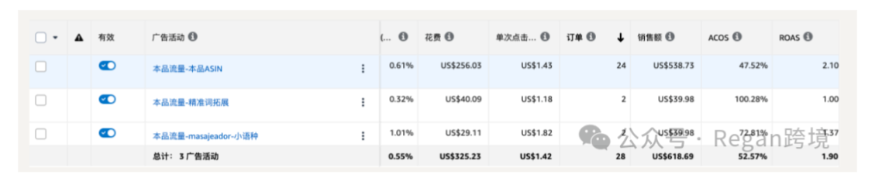

那么我们再来看下2021年欧盟新税改以后,实际上是哪些部分被代扣代扣了,还有哪些没有代扣代缴,卖家存在的风险是什么。

我们先来看下,之前亚马逊整理的文章。

英国在2020年1月31日正式脱欧了,所以2021年新税改以后,相当于整个欧盟28个国家,变成了27+1.

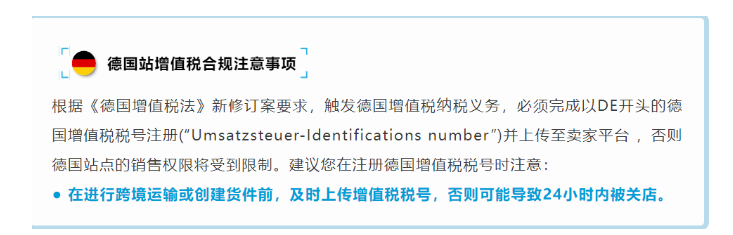

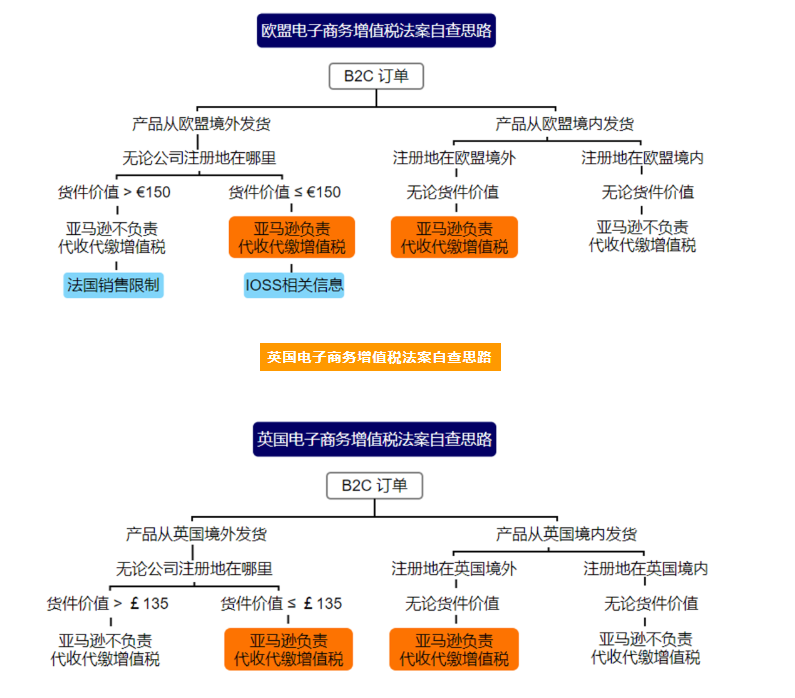

关于哪些B2C订单会被代扣代缴,您可以参照以下欧盟代扣代缴自查思路图进行判断:

欧盟电子商务增值税法案自查思路

也就意味着,中国公司,如果货物在英国/欧盟国家存放,从英国/欧盟境内发货,那么亚马逊会进行代扣代缴。

关于VAT,详细的资料,可以看下这个网站:https://gs.amazon.cn/vat

最后,我们来看下,亚马逊代扣代缴以后,还有哪些风险?

参考链接:英国VAT税号下号迟、下号难?亚马逊VAT合规攻略全面支招

亚马逊的代扣代缴服务并不涵盖您的所有订单哦!自2021年1月1日起,使用亚马逊在线商城配送至英国的B2C订单,若符合以下情况,亚马逊会代扣代缴您的英国增值税(VAT):

🔹英国境外的库存配送(如中国自配送),且单笔订单货件价值≤£135;

🔹英国境内的库存配送(无论价值多少),并且公司成立地点不在英国(如公司成立在中国)。

如果您存在不符合上述情况的订单(如配送至英国的B2B订单),则亚马逊不提供针对这类订单的代扣代缴税金服务。而对于未进行代扣代缴的订单,仍需要您自行缴纳税金并申报,以便完成合规要求,规避税务不合规风险。

基于以上找到的资料,我们在总结汇总下,相关信息;

- 亚马逊代扣代缴了大部分订单

- 但是依然有小部分没有代扣代缴,比如B2B的订单

- 根据找到的这些税法的要求,从合规角度,在满足税务义务以后,需要注册当地的税号。并且合规申报

- 申报环节,除了增值税申报以后,还包括了Intrastat和盟销售清单 (ESL)申报。

只有做完了,全部的步骤,才能保障在欧洲市场的税务合规,无惧税务稽查。

自从欧盟新税改大部分订单都代扣代缴以后,DAC7法规也生效了,DAC7目前针对的是欧盟国家的公司主体,我想应该以后很快就会普及到各个类型的主体吧,因为只有有一天大家都在同一个起跑线上,那么就会更愿意遵守规则。

长期主义思维的发展,一定是要想办法保证整个生态中的合作伙伴,都能实现共赢。都能实现彼此赋能,共同成长。当一个生态中,大家都愿意一起携手,一定能够将市场做的越来越大。我很看好A平台,因为了解到那么多公司的理念,其他的一些平台,创建了生态以后,慢慢的将自己的生态伙伴都变得没有了,都变成只有自己了。那么游戏还能怎么玩呢?

关于欧洲合规,从2019年开始,就有组建欧洲合规交流群,当时为了研究VAT规则,为了了解欧洲符合性声明可以怎么样通过,都想了很多办法,当时的社群也就是从那个时候建立到现在的。