2023年2月第一天,相信各大跨境企业陆陆续续都开始复工了。想必这时候,做完2022年终总结和2023年度规划的部分亚马逊卖家开始发愁了……

毕竟,2022年下半年对于整个跨境行业而言,疫情、战争、高通胀、能源紧张等客观因素为发展再添难度,从而导致许多跨境卖家或多或少都受到海外消费大降级、汇率持续性波动、订单利润不断下滑等现实情况的影响。

再聚焦到亚马逊,我们都清楚的是电商平台最重要的两大法宝——供应链和资金流,亚马逊也不例外。作为海外跨境电商平台的“老大哥”,亚马逊整体的发展红利期已经过去,严格意义上来说它不再适用于小卖家。

为什么都这么说,主要也是竞争过于激烈,在热门类目里尤为突出。现在无论是平台新卖家还是老卖家,在测评、广告、物流等方面的支出越来越高,小卖家很难接受住这么高昂的费用考验。据《亚马逊2022年度卖家状况报告》调查显示——

59%的亚马逊卖家担心竞争加剧导致产品价格下降

64%的亚马逊卖家的库存和订单执行运输成本上涨

51%的亚马逊卖家担心运营成本上升

在供应链这块,2021年震撼全球经济的供应链问题导致74%的亚马逊卖家受到影响,库存订单被推迟、不能从供应商处补货、现有库存受到影响、缺货失去Buy Box……加上灾难性的天气事件到物流劳动力短缺罢工再到港口拥堵,近一半的卖家都处理过库存订单延迟问题。

而受过2021年供应链困扰的亚马逊卖家,在2022年结束时依旧表示供应链这块依旧是个难题,其中45%的卖家担心海外供应商以更低的销售成本进行同类目竞争。

不仅如此,亚马逊大促期间砍库容、合规政策收紧、平台封号隐患、FBA物流涨价、地域政策针对等问题,也会限制中国卖家发展。

总结亚马逊2022年的发展数据,60.4%的卖家下半年旺季订单下滑,其中22.9%的卖家更是下降了30%-50%。其实不只亚马逊,Shopify和Shopee等主流跨境电商平台也逐渐呈现疲软之势。据其2022年财报数据显示,亚马逊净亏损30亿美元、Shopify净亏损1.584亿、SEA(Shopee母公司)净亏损5.693亿。

由此来看,寻找第二增长点、挖掘站外流量逐渐成为许多跨境卖家2023年的发展目标。目前,许多卖家将Temu、沃尔玛等新兴平台视为品牌的第二增长点,19%的卖家选择上线自己的独立站,30%的卖家选择增加其他电商平台的销售渠道。

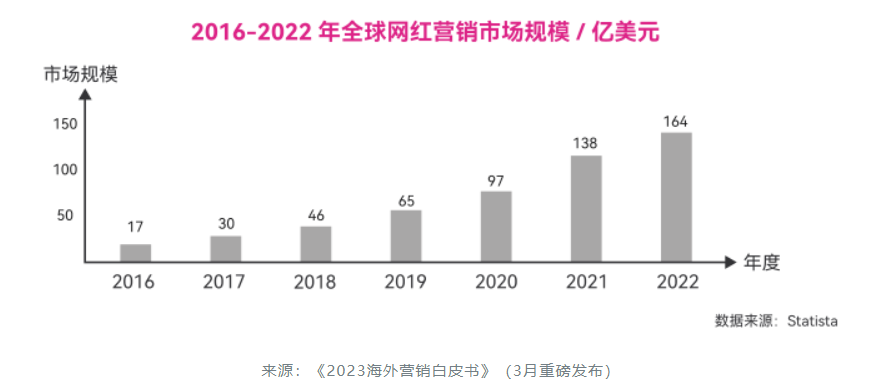

在挖掘流量这块,跨境卖家更多的选择海外网红营销。早在2022年年初,39%的亚马逊卖家就已经打算通过社交媒体、KOL营销等站外营销方式来发展品牌,在2023年,这一占比还在持续攀升。其实,从2016年开始,网红营销市场占有率持续增高。在2021年发展期间,其增长速度呈现井喷之势,后又于2022年稳步增长,逐渐成为跨境卖家引流获客的新选择。

来源:《2023海外营销白皮书》(3月重磅发布)

在众多营销方式里,海外网红营销为什么独得青睐?

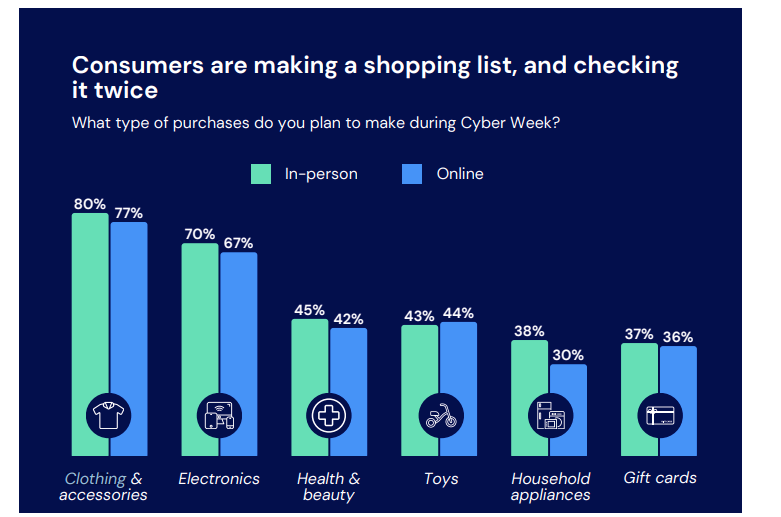

月活20亿的YouTube、月活超10亿的TikTok和Instagram、月活29亿的Facebook、月活超2亿的Twitter,这惊人的数据足以让跨境卖家重视海外社媒平台。巨大的流量曝光、庞大的用户群体、病毒式的传播条件、低门槛高性价比的投资环境吸引了60%的外贸企业的关注和加入,海外网红营销在这些诱因下逐渐兴起——

传统获客渠道的ROI愈发没有吸引力,网红营销行业的性价比优势开始凸显。

内容供给端的变化,尤其是网红主导的短视频内容格式的快速兴起。

内容消费端的剧变,尤其是新冠疫情对消费者带来了深刻影响,网红内容所占据的内容注意力和时长大大增长。

基于海外社媒平台的快速发展和高性价比的投资条件,海外网红营销逐渐受到跨境卖家的偏爱。

无论是大型品牌还是中小型卖家,选择海外网红营销都能加快其品牌和产品在海外市场触达用户的速度,缩短品牌成长周期;在合作推广时产生的内容也能强化留存并形成品牌内容沉淀;而且还能量化品牌曝光效果、提高品牌营销回报、打造品牌信任背书……

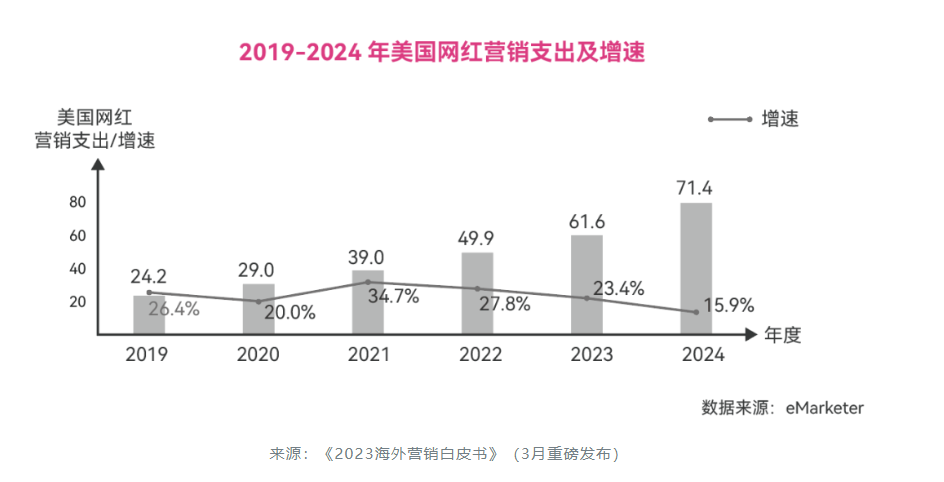

未来,海外网红营销也将成为获客常态化的营销方式。仅以美国地区为例,对网红营销的需求也是呈逐年增长态势,预计2023年美国网红营销支出达61.6亿美元、2024年能增长至71.4亿美元。

来源:《2023海外营销白皮书》(3月重磅发布)

而当下,跨境电商行业正处于品牌出海快速发展阶段,伴随着海外社交平台服务生态的逐步完善及资本市场的持续青睐,WotoKOL卧兔网络认为,海外网红营销会成为跨境品牌2023年的发展新拐点。