基于全球领先的海外网红营销一站式服务平台,Nox聚星数据团队从美妆跨境出海品牌投放量、热门品类、区域、平台、KOL类型、层级等维度入手,总结美妆品牌主海外网红营销的特征,更好的指导品牌在网红营销上的布局,为已入局的美妆品牌提供新角度和新思路,为未入局的品牌指明道路提供经验。

章节一:美妆出海营销趋势洞察

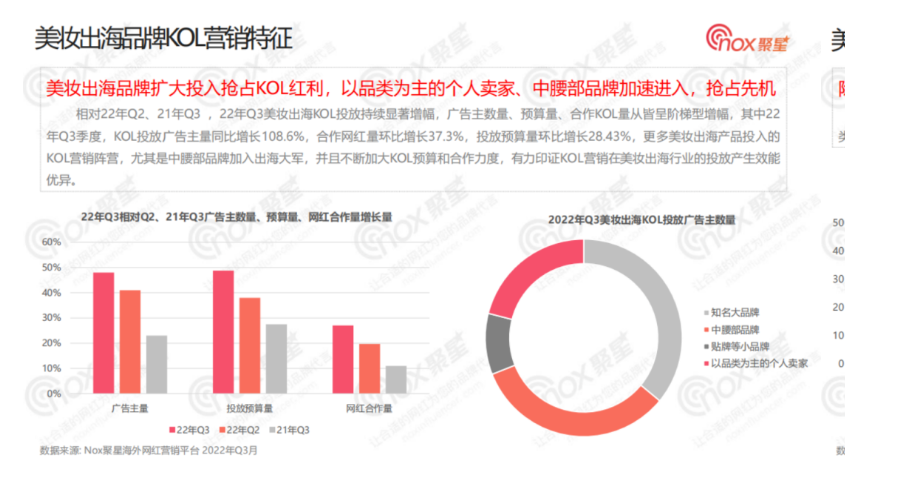

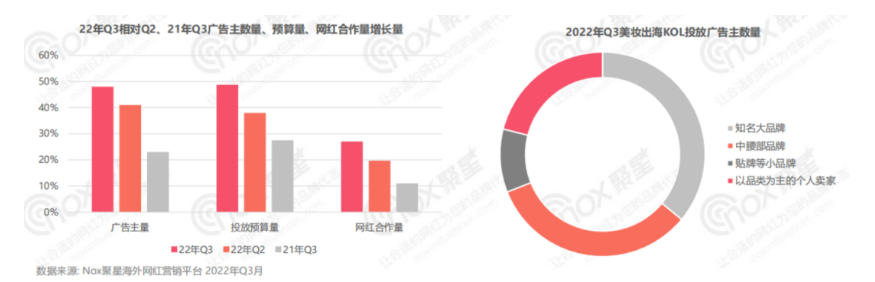

网红营销特征:以品类为主的个人卖家、中腰部品牌加速进入,抢占先机

2022年Q3美妆出海网红投放显现出显著增加的趋势,广告主数量、网红营销预算量、合作网红数量均呈阶梯式增幅。其中广告主数量同比增加108.6%、合作网红数量环比增长37.3%、投放预算环比增长28.43%。

越来越多的中腰部品牌开始加入网红营销阵营,并不断加大网红营销预算以及合作力度,有力印证了网红营销在美妆出海行业的助力之大。

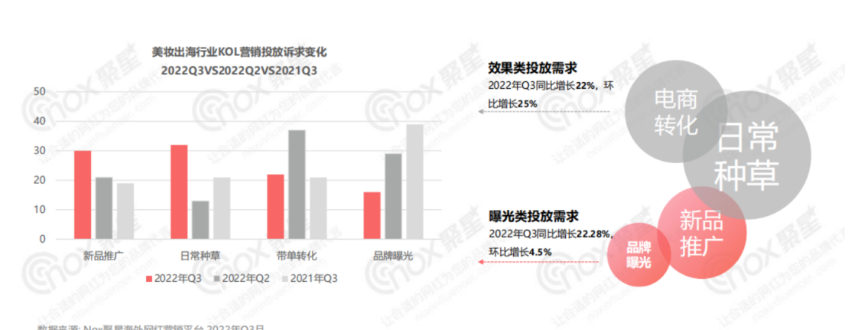

营销诉求变化:曝光类诉求成为美妆出海品牌追求重点

网红营销能够满足品牌不同阶段所产生的营销诉求。据数据显示,Q3季度中品牌曝光、新品推广、日常种草等曝光类投放同比增长明显,充分体现了品牌或产品曝光对消费者的渗透力、转化力。

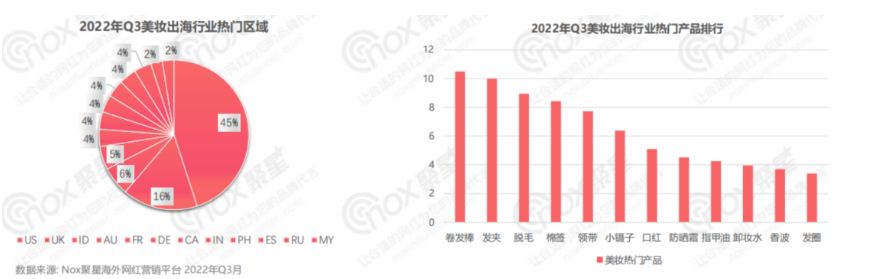

热门区域&品类:印尼热度飙升成东南亚热门地区,垂直细分品类大热

Q3季度,欧美地区仍是美妆出海的首选区域。紧随其后的是印尼、菲律宾、马来西亚等东南亚国家。卷发棒品类成为出海热门产品,与此同时发夹、发圈等发饰产品也大受海外消费者欢迎。由此可见垂直细分品类大热,出海品牌对单品投放力度不容小觑。

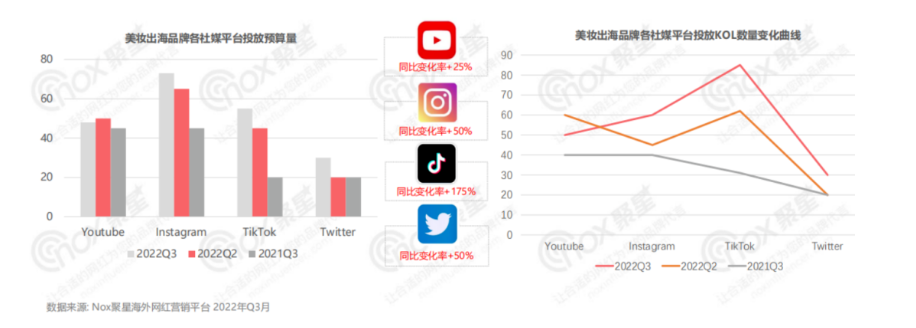

营销热门平台:Instagram成为美妆出海首选平台,TikTok投放涨幅明显

2022年Q3季度,美妆出海品牌加大了对TikTok、Instagram两大主要社媒平台的投放力度。其中,强调视觉效应、具有时尚气息的Instagram成为美妆出海品牌的首选投放平台。而TikTok因其平台的年轻化、趣味化,在投放预算以及合作网红数量上的同比增长明显。

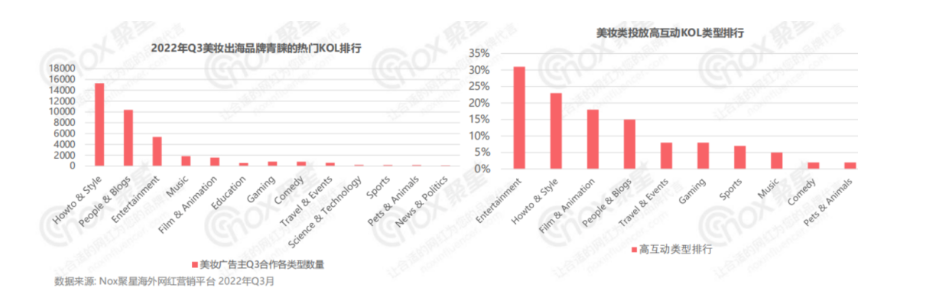

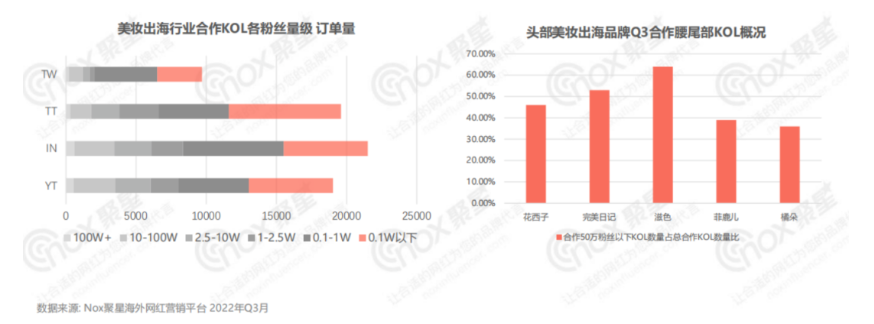

热门网红类型:种草类网红、量大低价去中心化KOC成为美妆出海品牌首选人物网志(people&Blogs)、种草类(Howto&Style)、娱乐类网红远超其他类型,成为美妆出海品牌KOL投放热衷类型。

2022年Q3,美妆出海品牌在KOC(1W+粉丝以下)投入加大,尤其是在TikTok平台KOC订单量远超其他三个平台。

章节二:美妆网红洞察

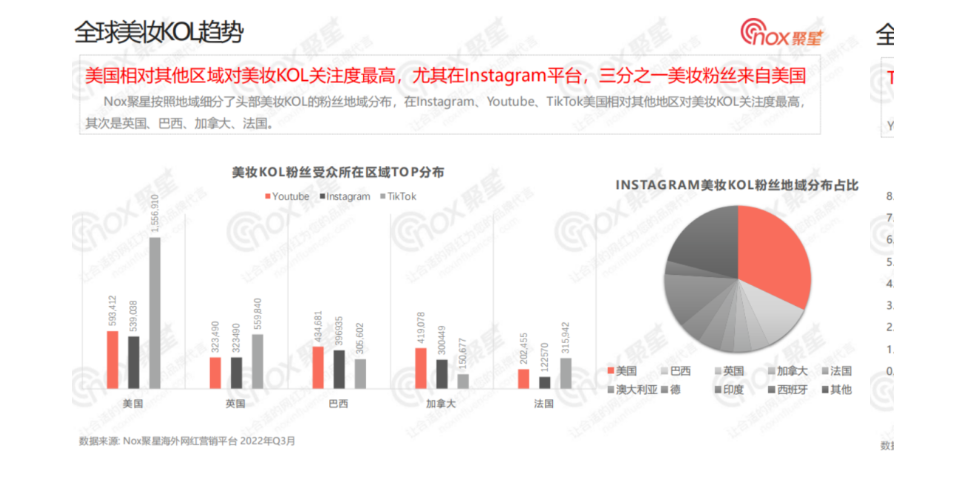

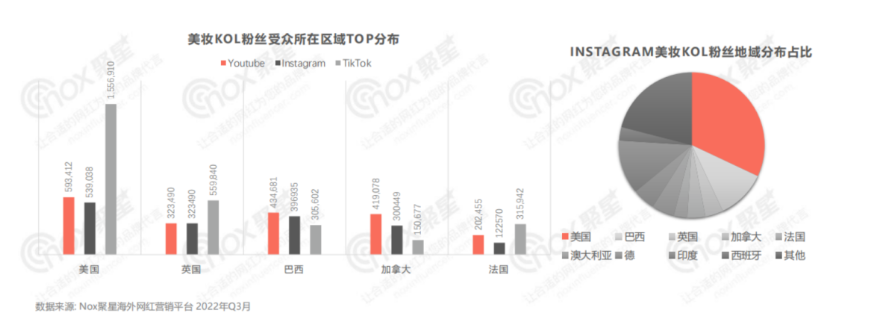

美国地区对美妆类网红关注度最高在Instagram、Youtube、TikTok美国相对其他地区对美妆KOL关注度最高,其次是英国、巴西、加拿大、法国。

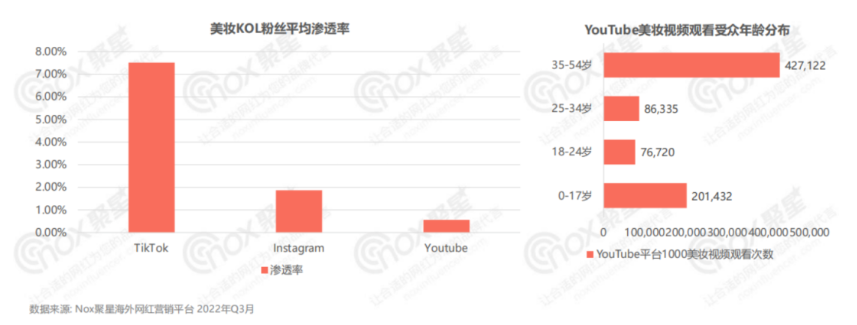

TikTok美妆网红粉丝渗透率最高

TikTok上的美妆KOL没有 Instagram 或 YouTube 上多,但是其美妆KOL平均渗透率为7.52%,远远高于Instagram、YouTube。

#makeup是美妆KOL最喜爱的标签,hair是美妆KOL使用最多的关键词

#makeup 在 Instagram 和 YouTube 上名列前茅,在 TikTok 上排名第三。更通用的#foryoupage以及#beauty在TikTok位列前两位。Hair是美妆KOL在Instagram、YouTube 使用最多的关键词。

章节三:品牌出海案例洞察

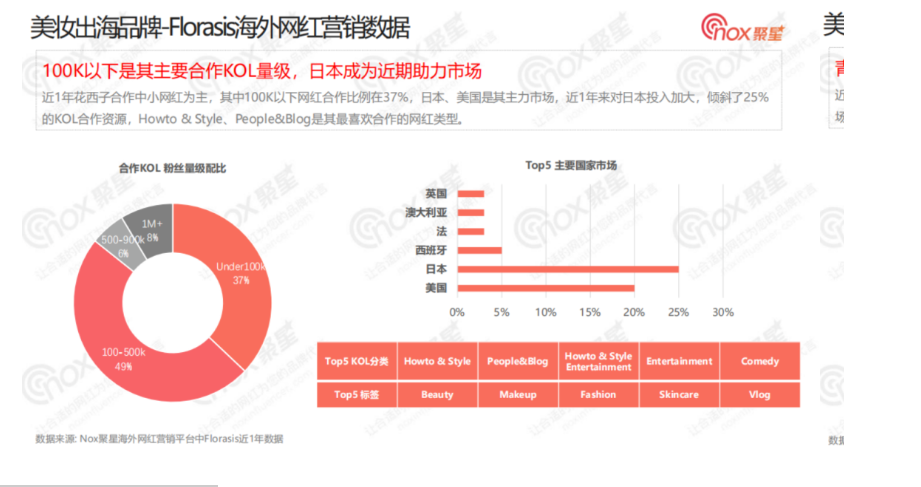

【中国美妆品牌】Florasis(花西子):100k以下是其主要合作网红量级,日本成为近期主力市场

近1年花西子合作中小网红为主,其中100K以下网红合作比例在37%,日本、美国是其主力市场,近1年来对日本投入加大,倾斜了25%的KOL合作资源,Howto & Style、People&Blog是其最喜欢合作的网红类型。

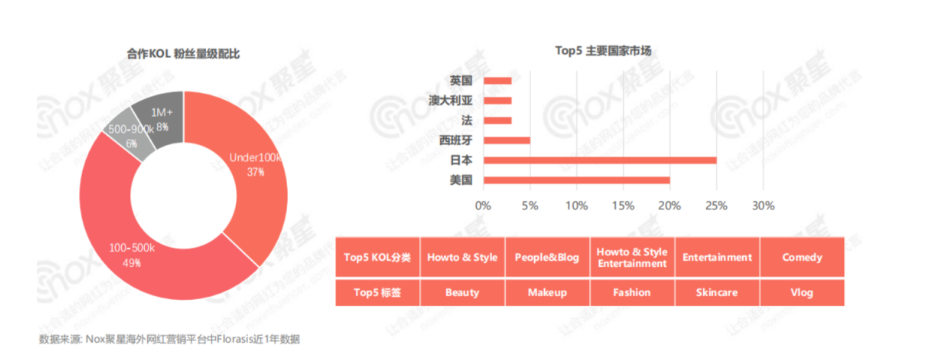

【中国美妆品牌】zeesea(滋色):青睐中小网红

近1年zeesra合作的网红中88%为500K以下的中小网红,尤其是100k以下的小网红是其合作的主要对象,日本、美国、德国是其前三市场,#Beauty是其近1年最常用的网红标签。

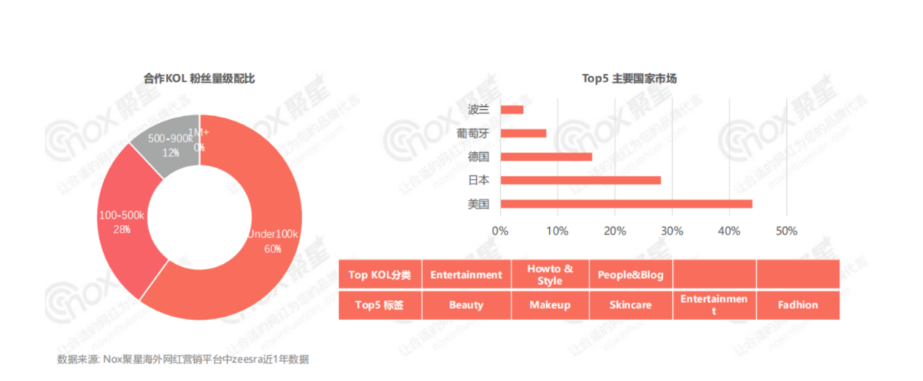

【海外美妆品牌】Manscaped:喜欢与头部网红合作,进行大规模品牌曝光

近1年Manscaped在网红营销中投入力度较大,合作了688个KOL,其中20%为1M+以上的大网红,另外Manscaped在区域选择上以美国为主,94%的KOL均为美国区域的KOL,Howto & Style、People&Blog类KOL也是其首选KOL类型。

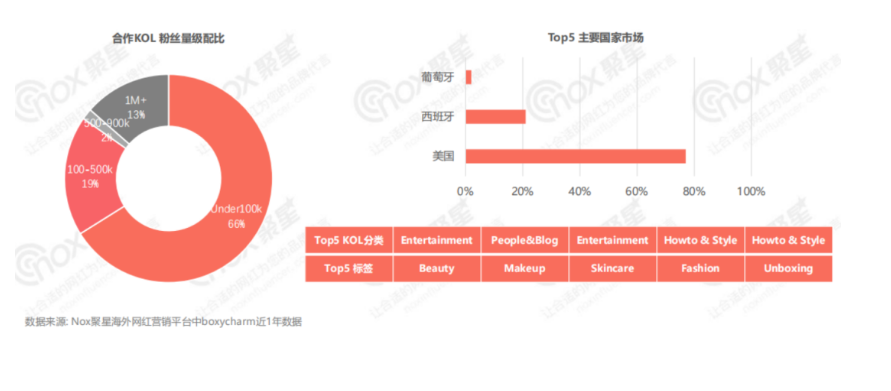

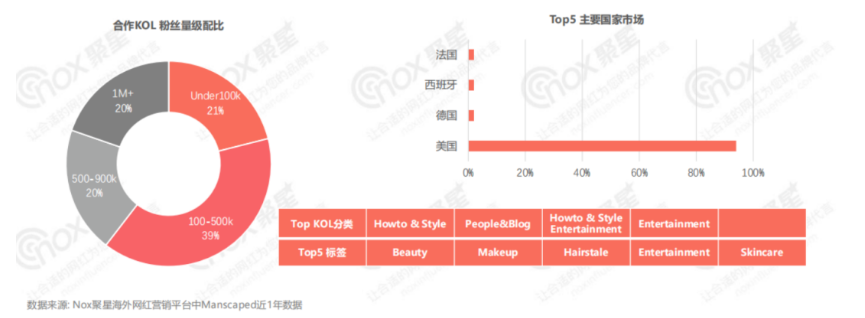

【海外美妆品牌】boxycharm:青睐100k以下和1M+的网红,美国为其主要市场

近1年boxycharm合租了59个KOL,其中13%为1M+网红,还有66%为100k以下网红,另外76%的网红合作都选择了美国地区,还有24%投向了西班牙地区,相对其他品牌更喜欢与Entertainment网红合作。